Accueil

>

Solution pour le formulaire PDF

> Formulaire W-4 de l'IRS : suivez les instructions pour le remplir

Accueil

>

Solution pour le formulaire PDF

> Formulaire W-4 de l'IRS : suivez les instructions pour le remplir

Le formulaire W-4 de l'IRS, également appelé "Employee's Withholding Allowance Certificate", fournit à l'employeur des informations sur l'état civil de l'employé, le nombre de retenues à la source et tout montant supplémentaire à utiliser lorsqu'une personne déduit l'impôt fédéral sur le revenu du salaire de l'employé.

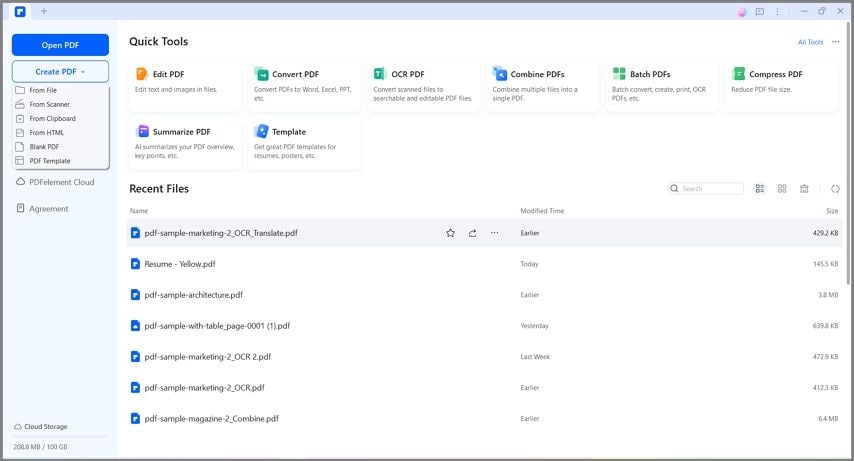

Votre meilleure solution pour remplir le formulaire W-4 de l'IRS

Il est préférable de remplir le formulaire w-4 de l'IRS par voie électronique à l'aide d'un outil de remplissage de bureau tel que PDFelement. Grâce à cette aide, vous pouvez remplir, modifier, enregistrer et partager les formulaires en quelques clics seulement.

100% sécurité garantie

100% sécurité garantie  100% sécurité garantie

100% sécurité garantie  100% sécurité garantie

100% sécurité garantie  100% sécurité garantie

100% sécurité garantie Ce formulaire est rempli parce que l'IRS exige que les gens paient des impôts sur leurs revenus progressivement tout au long de l'année. Si une personne a trop peu d'impôts retenus, elle pourrait devoir une somme étonnamment élevée à l'IRS en avril, plus les intérêts et les pénalités pour avoir sous-payé des impôts pendant l'année.

Instructions pour remplir le formulaire W-4 de l'IRS

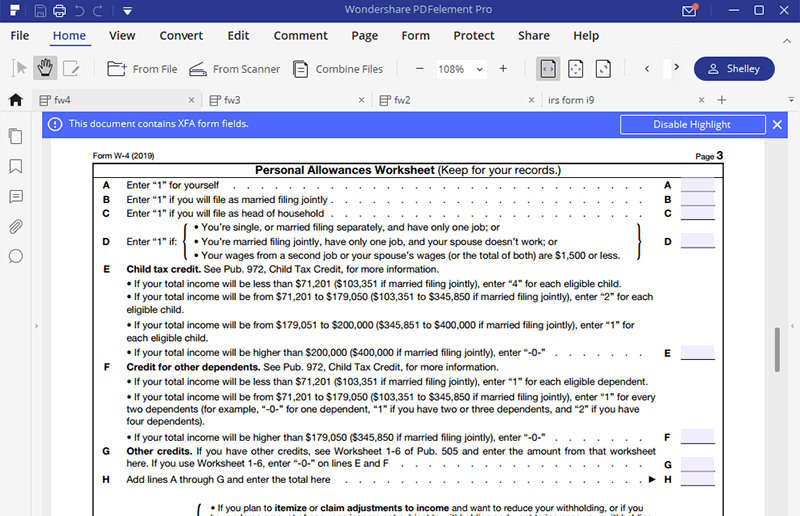

Étape 1 : Lancez PDFelement, ouvrez le formulaire W-4 de l'IRS en le faisant glisser et en le déposant dans le programme.

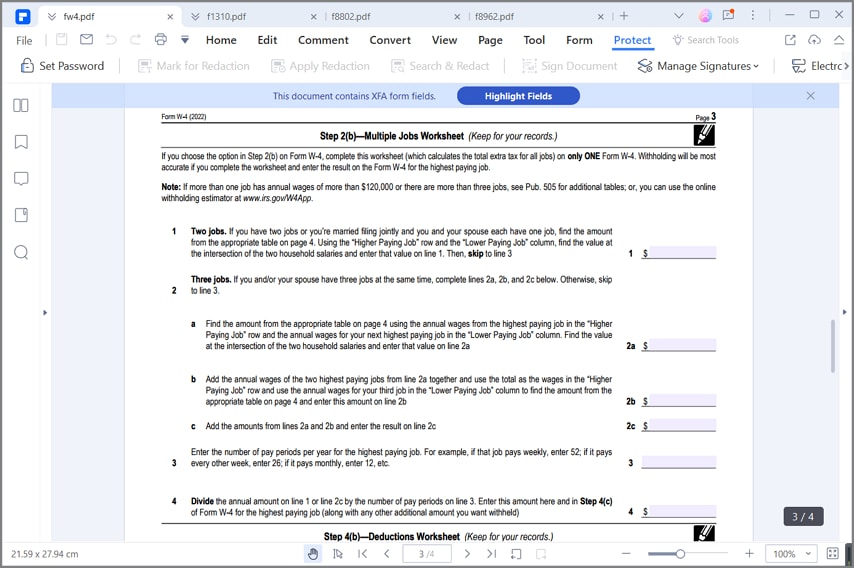

Étape 2 : Remplissez la partie "Feuille de calcul des allocations personnelles" pour vos dossiers.

- Une allocation est demandée si personne d'autre ne demande la personne comme personne à charge. Il ou elle doit saisir "1" (A).

- Une deuxième allocation est demandée si une personne est célibataire et n'a qu'un seul emploi, si une personne est mariée mais que son conjoint ne travaille pas ou si le salaire d'un deuxième emploi ou d'un conjoint s'élève à 1500 $ ou moins. Dans l'un de ces cas, une personne doit saisir "1" (B).

- Une allocation est demandée si une personne a un conjoint (C), mais cette réponse est à éviter si une personne a plus d'un emploi ou si elle est mariée à un conjoint qui travaille également. S'il y a un dépendant, une allocation est également demandée (D).

- Une allocation est également demandée si une personne est classée comme chef de famille, c'est-à-dire si elle est célibataire et qu'elle paie plus de 50 % des coûts d'entretien d'un logement. Dans ce cas, une personne doit saisir "1" (E).

- Si une personne a au moins 2 000 $ de frais de garde d'enfants ou de personnes à charge, elle doit inscrire le nombre approprié. (F).

- Des allocations peuvent être demandées pour les enfants éligibles qui dépendent du revenu d'une personne (G).

- À la fin, tous les chiffres doivent être additionnés (H).

- Si une personne est mariée, a plus d'un emploi, va détailler ses revenus ou demander des crédits d'impôt, elle doit remplir deux autres feuilles de calcul.

100% sécurité garantie

100% sécurité garantie  100% sécurité garantie

100% sécurité garantie  100% sécurité garantie

100% sécurité garantie  100% sécurité garantie

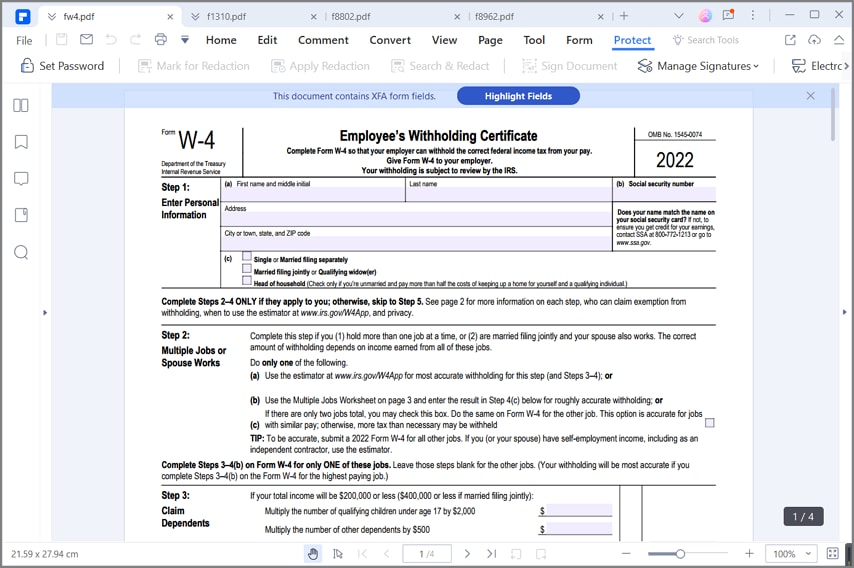

100% sécurité garantie Étape 3 : Remplissez la partie du "Certificat d'allocation de retenue de l'employé". La ligne 6 du formulaire W-4 de l'IRS demande à une personne d'indiquer un montant supplémentaire retenu sur un chèque de salaire. Elle doit être remplie si le nombre d'abattements de la ligne H risque d'entraîner un prélèvement trop faible de l'impôt par l'employeur au cours de l'année. Cela peut se produire si une personne reçoit un revenu important déclaré sur un formulaire utilisé pour les intérêts, les dividendes ou les revenus d'un travail indépendant. Cette ligne doit également être remplie si une personne a dû utiliser la deuxième page de la feuille de calcul des allocations personnelles.

Étape 4 : Complétez les autres informations de la page 2.

Plus d'instructions sur le formulaire W-4 de l'IRS

- Les feuilles de travail du formulaire W-4 de l'IRS ne doivent pas être remises à l'employeur. Si une personne a des revenus provenant de deux emplois en même temps, il faut remplir une seule série de feuilles de calcul et répartir les allocations pour chaque emploi.

- Toutes les indemnités ne peuvent être demandées qu'auprès d'un seul employeur.

- Si le demandeur et son conjoint ont un emploi et prévoient de remplir une déclaration conjointe, ils doivent diviser les allocations totales. S'ils veulent faire des déclarations séparées, ils doivent utiliser des feuilles de calcul séparées.

- Un employeur ne peut pas rembourser l'impôt précédemment retenu, mais il peut rembourser le montant qui a été incorrectement retenu.

- Une personne peut demander une exemption de la retenue pour l'année en cours uniquement si elle avait droit à un remboursement de la totalité de l'impôt fédéral sur le revenu retenu parce qu'elle n'avait pas d'obligation fiscale ou si elle s'attend à ce qu'un remboursement soit retenu parce qu'elle s'attend à n'avoir aucune obligation fiscale.

Téléchargement gratuit ou Acheter PDFelement

Téléchargement gratuit ou Acheter PDFelement

Articles connexes

- Formulaire IRS 4137 : Remplissez-le de la meilleure façon

- Formulaire 1138 de l'IRS : remplissez-le de la bonne manière

- Formulaire 1120 de l'IRS : Remplir ce formulaire avec PDFelement

- Formulaire 433-A de l'IRS : comment le remplir correctement

- Formulaire 941 de l'IRS : Trouvez les instructions ici pour le remplir correctement

100% sécurisé |

100% sécurisé |

Clara Durand

chief Editor