Accueil

>

Solution pour le formulaire PDF

> Formulaire 1040 de l'IRS : comment le remplir judicieusement

Accueil

>

Solution pour le formulaire PDF

> Formulaire 1040 de l'IRS : comment le remplir judicieusement

Le formulaire IRS 1040 est utilisé pour communiquer des informations financières à l'Internal Revenue Service des États-Unis. Il permet de déclarer les revenus et de calculer les impôts qui doivent être payés au gouvernement fédéral des États-Unis.

La meilleure solution pour remplir le formulaire 1040 de l'IRS

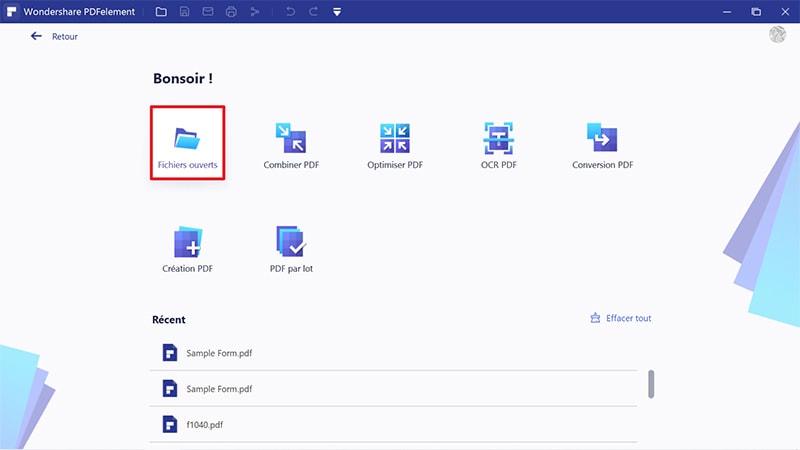

PDFelement est un éditeur PDF professionnel qui vous permettra de remplir efficacement les formulaires officiels. Avec PDFelement, vous pouvez facilement ajouter et modifier des champs de formulaire sur des pages de PDF.

100% sécurité garantie

100% sécurité garantie  100% sécurité garantie

100% sécurité garantie  100% sécurité garantie

100% sécurité garantie  100% sécurité garantie

100% sécurité garantie Il permet d'ajouter des notes, du nouveau texte, de surligner des mots ou des phrases ou de les supprimer, de dessiner et même d'ajouter des liens vers des pages Web, le tout sur le PDF original. En même temps, le logiciel dispose d’un superbe outil OCR, de sorte que vous pouvez traiter du texte numérisé ou enregistré au format image.

Instructions pour remplir le formulaire 1040 de l'IRS

Étape 1 : Se préparer à remplir le formulaire 1040 de l'IRS.

La première étape consiste à se préparer avant de remplir le formulaire 1040 de l'IRS. Le formulaire peut être téléchargé à partir du site Web de l'IRS, se rendre dans n'importe quel bureau de poste américain de janvier à avril ou se mettre en rapport avec un préparateur d'impôts pour obtenir des formulaires vierges. Il est conseillé aux utilisateurs de suivre les instructions décrites dans le tableau A, généralement à la page 77, qui contient les instructions du formulaire 1040A pour les seuils de revenus actuels. Les instructions peuvent changer en fonction du statut fiscal de l'intéressé et sont modifiées chaque année. Toutes les informations doivent être rassemblées avant de commencer à remplir la déclaration d'impôts.

Étape 2 : Travailler avec les éléments essentiels

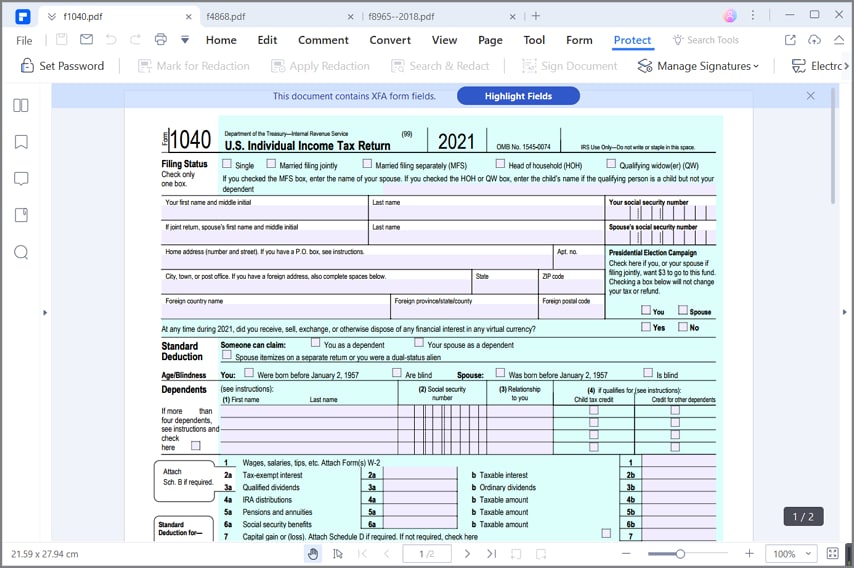

La deuxième étape consiste à indiquer le nom complet du contribuable principal ainsi que son numéro de sécurité sociale, qui figurent sur la ligne ci-dessus.

Le nom doit être complet et doit être le même que celui figurant dans les dossiers des contribuables de l'administration de la sécurité sociale et de l'IRS. Pour les couples qui remplissent une déclaration conjointe, il n'y a pas de règle selon laquelle un nom doit figurer en tête de liste, mais le même nom doit figurer en tête de liste chaque année.

Les célibataires n'ont pas besoin de remplir la deuxième ligne. L'adresse de la rue doit être choisie entre l'adresse postale et l'adresse de la rue. L'adresse postale peut être utilisée si le bureau de poste ne peut pas distribuer le courrier à votre domicile.

Pour les personnes vivant dans un pays étranger, les informations sont à remplir à la 5e ligne du cadre. Pour les citoyens américains, la 5e ligne doit être laissée en blanc.

À ce stade, les utilisateurs sont censés décider s'ils veulent cocher la case "Campagne électorale présidentielle". Si cette case est cochée, 3 $ de vos impôts seront alloués à un fonds et distribués aux candidats à l'élection présidentielle qui ont accepté de limiter leurs dépenses de campagne et de refuser les dons privés. Cela n'affecte en rien votre remboursement d'impôts.

100% sécurité garantie

100% sécurité garantie  100% sécurité garantie

100% sécurité garantie  100% sécurité garantie

100% sécurité garantie  100% sécurité garantie

100% sécurité garantie Étape 3 : Passer en revue les sections sur le statut de dépôt et les exemptions

La troisième étape consiste à remplir les sections relatives au statut de contribuable et aux exemptions. Commencez par choisir votre statut fiscal. Vous devez choisir celui qui vous permet de payer le moins d'impôts.

Si, au 31 décembre, vous êtes célibataire ou séparé légalement et que vous ne choisissez aucun autre ménage, cochez "célibataire". Pour ceux qui sont mariés et qui déclarent leurs impôts sur le même formulaire que leur conjoint (même si l'un d'entre vous a un revenu), choisissez 'married filing jointly'.

Il existe également une option "marié déclarant séparément" pour les couples qui déclarent leurs impôts sur des formulaires séparés. Pour les célibataires qui subviennent aux besoins d'autres personnes dans le ménage, choisissez "chef de ménage".

Si la personne est un enfant qui n'est pas à votre charge sur le plan fiscal, inscrivez le nom de l'enfant à côté de la case.

Les cases d'exonération sont à cocher pour vous et votre conjoint, le cas échéant, aux lignes 6a-d. Pour ceux qui peuvent être réclamés sur les impôts d'une autre personne, cochez la case 6a.

Pour ceux dont le conjoint peut être réclamé sur les impôts d'une autre personne, cochez la case 6b. Ne cochez la case "conjoint" que si le mariage est conforme à la définition du gouvernement fédéral. Si votre mariage est de même sexe, vos impôts d'État peuvent être déclarés conjointement, mais pas vos déclarations d'impôt fédéral.

La partie droite de la section "Exonérations" est alors à remplir. Vous devez simplement additionner vos exemptions, celles de votre conjoint, celles des personnes à votre charge, et inscrire la somme dans le coin inférieur droit.

Le formulaire 8332 est accompagné d'instructions à l'intention des parents ayant la garde des enfants qui souhaitent renoncer à leur demande pour permettre au parent n'ayant pas la garde des enfants de réclamer l'enfant ou les enfants de leurs impôts.

Étape 4 : Passer en revue les revenus et le revenu brut ajusté

La quatrième étape consiste à remplir les sections "revenu" et "revenu brut ajusté". Il faut utiliser le revenu déclaré sur vos formulaires W-2 à la ligne 7. Il s'agit des revenus provenant des salaires, des traitements, des pourboires, ainsi que des autres revenus ajoutés par votre employeur sur un W-2. Presque tous les déclarants devront insérer des informations provenant d'au moins un W-2, voire de tous. Une copie de vos W-2 doit être jointe à la déclaration.

Remplissez également toutes les lignes 8a-22. La plupart des lignes sont laissées en blanc. Ne vous inquiétez pas si la plupart des lignes ne s'appliquent pas à vous ou à vos revenus. N'oubliez pas que si vous êtes l'un de ceux qui n'ont pas reçu de formulaire 1099, ou tout autre formulaire fédéral indiquant qu'un certain type de revenu vous a été transféré, cela signifie que vous n'avez jamais eu ce revenu.

Terminez la section en additionnant tous les montants que vous avez inscrits dans la section des revenus. La ligne 22 serait utilisée pour remplir le total, qui est votre revenu brut.

Les ajustements de votre revenu imposable seraient inscrits aux lignes 23 à 35, qui constituent la section du revenu brut ajusté. Elle vous permet de payer moins d'impôts en rayant des déductions spécifiques de votre revenu imposable. Vérifiez soigneusement les lignes 23 à 35 et voyez si certaines s'appliquent à vous. Certaines peuvent nécessiter des documents supplémentaires, sous la forme d'un autre formulaire de l'IRS. Le résultat est à ajouter à la ligne 36.

Soustrayez le revenu non imposé de votre revenu, c'est-à-dire le montant de la ligne 36 de la ligne 22, et vous obtenez votre revenu brut ajusté.

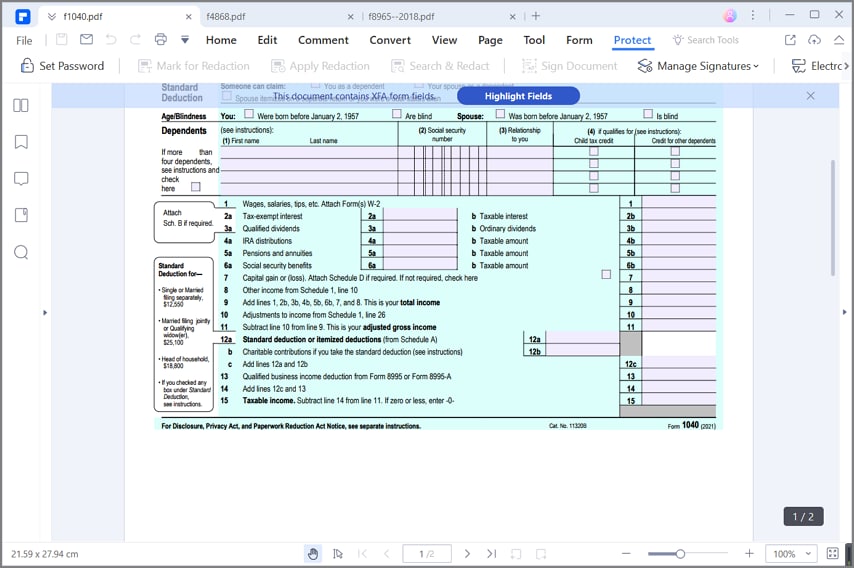

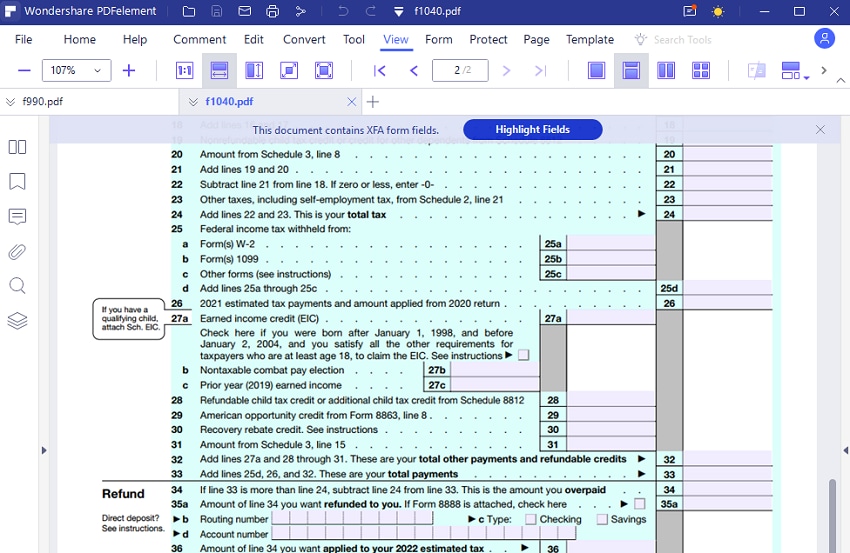

Étape 5 : Passer en revue les impôts et les crédits ainsi que les autres sections de la fiscalité

L'étape 5 consiste à regrouper les impôts et les crédits ainsi que les autres sections fiscales. Cochez toutes les cases qui vous conviennent à la ligne 39 et inscrivez le nombre total de cases cochées à la ligne 39a.

L'étape suivante consiste à décider si vous souhaitez détailler vos déductions ou opter pour la déduction standard lors de la déclaration de votre statut. Dans la case, à gauche de la ligne 40, on peut trouver les déductions standard de la plupart des déclarants. Le montant de la ligne 39a est comparé à la déduction standard. Les utilisateurs devraient opter pour une déduction plus importante.

Ceux qui détaillent leurs déductions doivent remplir et joindre l'annexe A et inscrire le montant à la ligne 40. Sinon, il faut choisir la marge qui correspond à votre statut fiscal à la ligne 40, la soustraire de la ligne 38 et inscrire le résultat à la ligne 41. Comprendre la formule pour les exemptions énumérées à la ligne 42, inscrire le résultat à la ligne 42, calculer le revenu imposable en soustrayant la ligne 42 de la ligne 41 et inscrire la somme à la ligne 43. Si vous obtenez un chiffre négatif, inscrivez 0.

Cherchez sur les tables d'imposition (http://www.irs.gov/pub/irs-pdf/i1040tt.pdf) pour arriver à votre revenu imposable.

Pour un revenu imposable de 100 000 $ et si aucune situation spéciale ne s'applique aux pages 40 et 41, utilisez la table d'impôt qui commence à la page 75, sinon, suivez les instructions de la page 40 (pour un revenu de 100 000 $ ou si des situations spéciales des pages 40 et 41 s'appliquent à votre ménage).

Si l'on est soumis à l'AMT (Alternative Minimum Tax), il faut remplir et joindre le formulaire 6251 et inscrire le résultat à la ligne 45, sinon, remplir la feuille de calcul à la page 45 des instructions.

Pour ceux qui ont reçu un crédit d'impôt anticipé sur les primes, il faut remplir et joindre le formulaire 8962 tout en remplissant le montant de tout crédit de prime excédentaire reçu à la ligne 46.

Faites la somme des lignes 44, 45 et 46 et vous aurez le total de l'impôt qui doit être inscrit à la ligne 47.

Si vous êtes applicable, remplissez à travers les lignes 48-54 pour la section des crédits.

Terminez en additionnant tous les totaux de la section des impôts et des crédits. Si vous vous retrouvez avec un résultat inférieur à 0, inscrivez 0.

Passez par la section autres impôts pour engranger des informations supplémentaires. Même si la plupart d'entre eux ne s'appliqueront pas à vous, mais il est toujours recommandé de passer par là. L'obligation fiscale est obtenue en ajoutant la somme à travers les lignes 56-62. La somme est inscrite à la ligne 63.

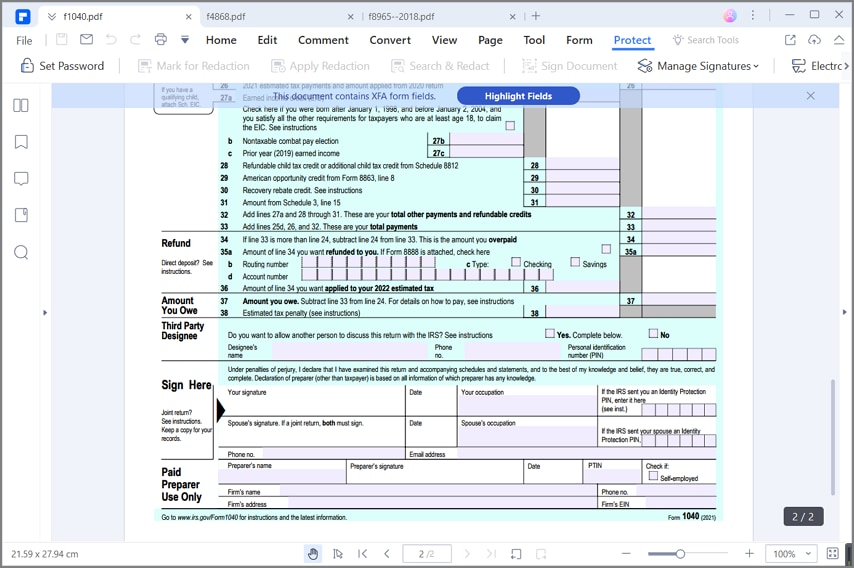

Étape 6 : Finaliser le formulaire 1040 de l'IRS

Cette section permet de conclure le formulaire 1040 de l'IRS. Normalement, une ou deux lignes seulement sont remplies dans cette section. Commencez par inscrire le montant total de l'impôt fédéral sur le revenu retenu sur tous les formulaires W-2 et 1009 à la ligne 64. Après avoir ajouté les informations dans toutes les lignes pertinentes, additionnez les lignes 64, 65, 66a, et 67 à 73. Remplissez le résultat à la ligne 74.

Si le résultat de la ligne 63 est supérieur à celui de la ligne 74, cette section doit être laissée en blanc car elle n'est applicable pour aucun remboursement. Toutefois, si le résultat est supérieur à celui de la ligne 74, la différence entre la ligne 74 et 63 est remplie comme montant à la ligne 75.

Si le remboursement doit être réparti entre différents comptes bancaires ou pour l'achat d'obligations d'épargne américaines, la case dans la partie grisée de la ligne 76a doit être marketée en même temps que le remplissage du formulaire 888. Pour un dépôt sur un seul compte bancaire, remplissez les lignes 76b, c et d. Le numéro d'acheminement de la banque est en 76b, le numéro de compte en 76d. Si vous souhaitez qu'une partie de la ligne 75 soit appliquée à l'obligation fiscale de l'année suivante, inscrivez le montant à la ligne 77.

L'étape suivante consiste à calculer les impôts supplémentaires qui vous appartiennent. Si la ligne 74>ligne 63, la section doit être laissée en blanc, sinon la différence est ajoutée à la ligne 78. Si la ligne 78 représente au moins 1 000 $ et plus de 10 % de l'impôt figurant sur votre déclaration ou si vous n'avez pas payé suffisamment d'impôt estimé à l'une ou l'autre des dates d'échéance trimestrielles, elle peut générer une pénalité. Utilisez les instructions à partir de la page 74 pour la calculer et l'inscrire à la ligne 79. Le montant peut être payé par un chèque personnel à l'ordre du Trésor américain. Les méthodes peuvent être choisies sur le site internet de l'IRS.

Il est toujours important de remplir la désignation d'un tiers. Cela permet à l'IRS de discuter de votre déclaration avec une autre partie. Cocher 'Non' dans cette section si vous ne voulez pas que l'IRS en discute avec qui que ce soit. Vous pouvez détourner les questions et les demandes de l'IRS en cochant "Oui" dans cette section et en inscrivant le nom de cette personne ainsi que les autres informations nécessaires. Un numéro à 5 chiffres est également requis pour que cette personne puisse s'identifier auprès de l'IRS.

Étape 7 : La Signature du formulaire IRS 1040

La signature fait partie intégrante du processus de remplissage du formulaire. Les informations doivent être exactes et conformes à votre connaissance. Des sanctions pénales sont prévues en cas d'informations inexactes.

Vous et votre conjoint devez signer vos noms tels qu'ils apparaissent en haut et tels qu'ils figurent dans les registres de la Social Security Administration et de l'IRS Tax Database. Les professions et les dates doivent être indiquées correctement.

Si vous remplissez ce formulaire vous-même, la section du préparateur rémunéré doit être laissée en blanc. Un numéro de téléphone de jour doit également être indiqué avec le code dans l'espace prévu à cet effet.

Si ces étapes sont suivies correctement, vous ne vous retrouverez pas avec des sanctions pénales. Si vous avez besoin d'une assistance supplémentaire, il est possible de se rendre sur le site web de l'IRS.

Conseils et avertissements pour le formulaire 1040 de l'IRS

- Les noms doivent être saisis avec soin, comme dans les registres de la Social Security Administration. Un conflit dans les dossiers peut entraver l'ensemble du processus d'imposition d'un particulier, entraînant des retards et des pénalités.

- Les couples qui déposent leurs déclarations ensemble doivent faire attention au nom qui figure en tête de liste, car il doit correspondre à la signature. Il faut que le même modèle soit suivi chaque année.

- Cocher la case de la campagne pour l'élection présidentielle n'a aucune incidence sur vos déclarations d'impôts. La case ne doit pas être confondue avec une augmentation ou une diminution de la déclaration d'impôt.

- La section "Statut et exonérations" doit être traitée avec soin et les instructions doivent être suivies avec rigueur pour les couples divorcés.

- En tant que particulier, vous êtes invité à parcourir chaque section du formulaire, même si elle ne vous concerne pas. Ceci afin d'acquérir une meilleure compréhension du système fiscal.

Téléchargement gratuit ou Acheter PDFelement

Téléchargement gratuit ou Acheter PDFelement

Articles connexes

- Formulaire 14039 de l'IRS : comment le remplir facilement

- Formulaire 8880 de l'IRS : Remplir de la bonne façon

- Instructions pour remplir le formulaire 706 de l'IRS

- Remplir judicieusement votre formulaire 1041 de l'IRS

- Formulaire 2848 de l'IRS : Instructions de remplissage

100% sécurisé |

100% sécurisé |

Clara Durand

chief Editor